Impairment Test nach HGB und IFRS

Bedeutung des Impairment Tests für Unternehmen

Im Durchschnitt ist der Marktwert eines europäischen, börsennotierten Unternehmens mehr als doppelt so hoch wie dessen Buchwert. Genauer gesagt messen Investoren den Unternehmen einen Wert bei, der 2,5-mal so hoch wie das ausgewiesene Eigenkapital ist. Bei einer Unternehmensakquisition wird diese Differenz zwischen Markt- und Buchwert im Goodwill in der Bilanz des Erwerbers ausgewiesen. Aufgrund der starken M&A-Tätigkeiten (betriebswirtschaftliche Beratung)/Unternehmensakquisitionen der vergangenen Jahre ist der Goodwill bei vielen Unternehmen die bedeutendste Bilanzposition geworden. Würde beispielsweise die General Electric, das größte Unternehmen der Welt, den bilanzierten Goodwill abschreiben müssen, entspräche dies einem Verlust von mehr als 70 % des Eigenkapitals. Ebenso bedeutend wie für den Konzernabschluss nach HGB der Goodwill, ist für den Einzelabschluss die Werthaltigkeit der Beteiligung. Die stetig wachsende Bedeutung des Goodwills ist auch den Wirtschaftsprüfungsgesellschaften sowie der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) nicht verborgen geblieben. Folglich werden diese Positionen häufig schwerpunktmäßig geprüft. Hierbei begleiten Sie die erfahrenen Berater der WTS Advisory sicher durch den ganzheitlichen Impairment Testing-Prozess.

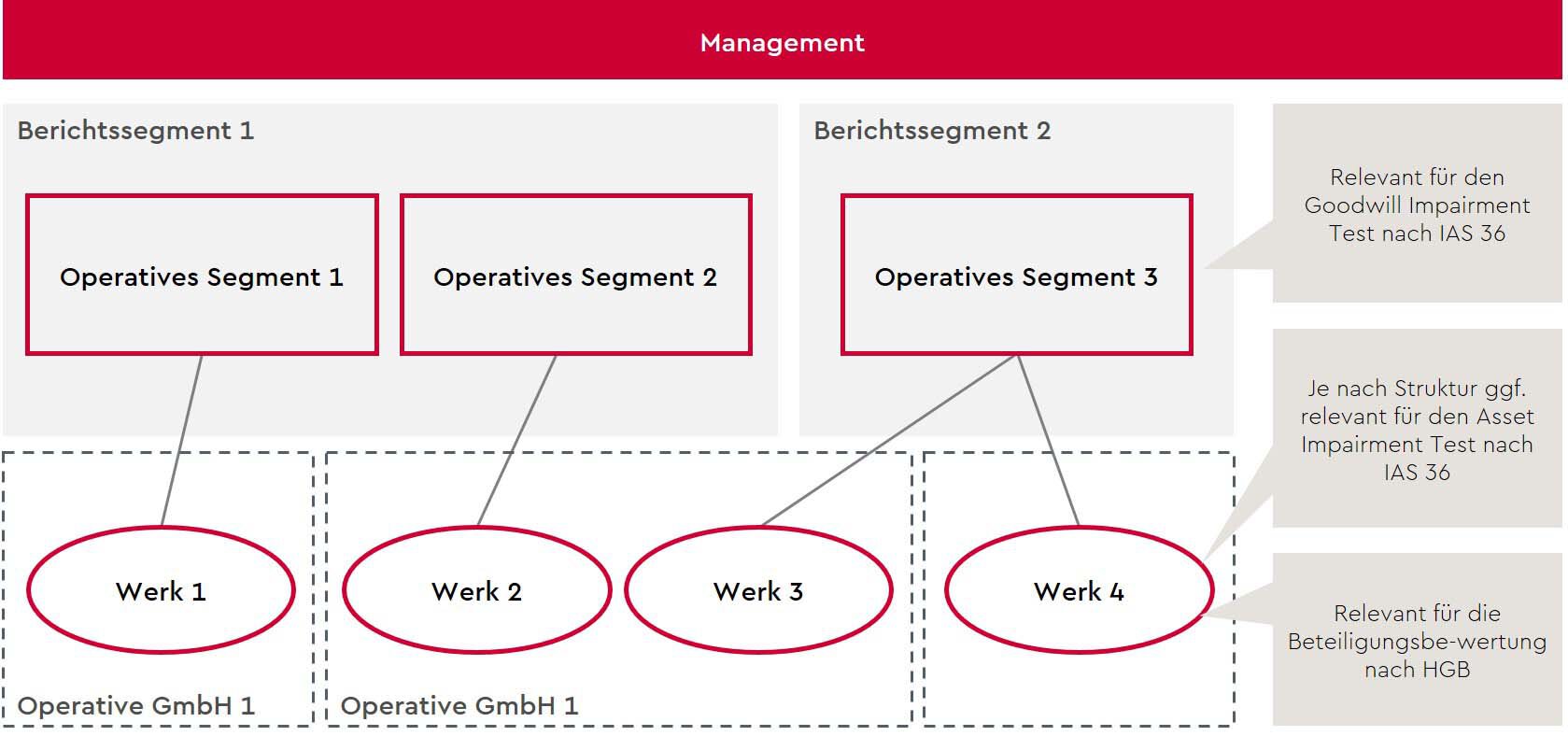

Strukturierung der Impairment Tests

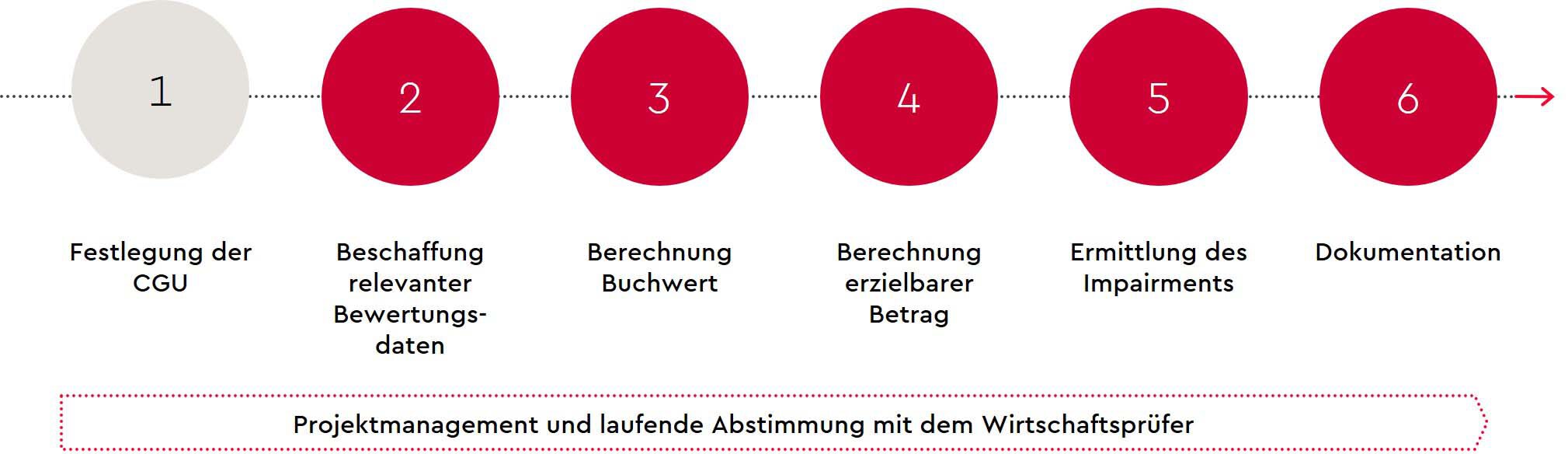

Werthaltigkeitstests sind nach HGB und IFRS durchzuführen. In der internationalen Rechnungslegung regelt IAS 36 die Vorgehensweise beim Impairment Test. Der Goodwill wird demnach auf Ebene der operativen Segmente auf Werthaltigkeit überprüft und zwar mindestens einmal jährlich. Vereinfacht gesagt ist das die Struktur nach der das Management die Gesellschaft steuert.

Der Asset Impairment Test findet auf Basis von kleineren Einheiten, sogenannten zahlungsmittelgenerierende Einheiten (Cash Generating Units, CGUs), statt. Dies ist nur dann nötig, wenn ein Hinweis auf eine Wertminderung vorliegt (Triggering Event). Wichtig in dem Zusammenhang ist es, dass für diese Triggering Events ein Früherkennungs-System installiert ist. So kann vermieden werden, dass Hinweise nicht erkannt werden und in der Folge ein nötiges Impairment unterbleibt. Oftmals sind entsprechende Prozesse im Unternehmen bereits vorhanden, jedoch nicht ausreichend dokumentiert.

Für die Beteiligungsbewertung nach HGB beziehungsweise spezifisch IDW RS HFA 10 ist nicht die interne Berichterstattung, sondern die rechtliche Strukturierung relevant. Siehe dazu auch das obige Schaubild. Beide Tests folgen mit bestimmten Spezifika in etwa einer Unternehmensbewertung IDW S1, wobei für HGB der Equity-Value für die Finanzen relevant ist, nach IFRS der Enterprise-Value.

Insgesamt ist es wichtig, dass sich die IFRS- und HGB-Tests abstimmen lassen – anderenfalls sind entsprechende Anmerkungen seitens Wirtschaftsprüfer oder der BaFin zu erwarten. Wir unterstützen Sie bei der Strukturierung der unterschiedlichen Werthaltigkeitsprüfungen und helfen bei der Generierung der notwendigen Dokumentation im Konzern.

Relevante Bewertungsdaten

Für die spätere Bewertung wird in der Regel ein Discounted Cashflow-Verfahren verwendet. Der dafür nötige Business Plan ist in den meisten Unternehmen zumindest teilweise bereits vorhanden. Wir können Sie beim Aufbau der Unternehmensplanung unterstützen, die zeitliche Erweiterung eines einjährigen Budgets vornehmen oder die Erweiterung einer reinen GuV-Planung, um die Bilanz und die Cashflow-Rechnung durchzuführen. Ebenfalls kontrollieren wir für Sie gerne die Plausibilität Ihrer Planung. Darüber hinaus errechnen wir auch die gewichteten Kapitalkosten und stimmen diese mit Ihrem Wirtschaftsprüfer ab.

Berechnung des Buchwerts

Bei der Ermittlung des Buchwerts beziehungsweise carrying amounts, ist insbesondere das Äquivalenzprinzip zu beachten. Es gilt demnach zu bedenken, dass die Berechnung mit der Herleitung der Cashflows übereinstimmen sollte – anderenfalls findet gegebenenfalls eine unberechtigte Wertminderung statt. Da der erzielbare Betrag in seinen Ausprägungen einen Unternehmenswert darstellt, muss dieser mit den operativen Nettovermögenswerten verglichen werden.

Berechnung des erzielbaren Betrags

Der erzielbare Betrag der CGUs („recoverable amount“) entspricht dem höheren Betrag aus beizulegendem Zeitwert („Fair Value“) und Nutzwert („Value in Use“). Beide Werte sind Ergebnisse aus einem Discounted Cashflow-Modell. Die Bestimmung wird durch die Herleitung der zugrunde liegenden Cashflows spezifiziert. Der Value in Use muss dabei beispielweise um Restrukturierungseffekte bereinigt werden, der Fair Value darf nur solche Planungskomponenten beinhalten, welche ein durchschnittlicher Marktteilnehmer ansetzen würde.

Ermittlung des Impairments

Schlussendlich werden stets erzielbarer Betrag und Buchwert der CGUs verglichen, wobei hoffentlich kein Impairment festgestellt wird. Abgesehen von der CGU-Struktur verhalten sich Asset und Goodwill Impairment Tests größtenteils identisch. Etwas anders erfolgt hingegen die Berechnung bei der Beteiligungsbewertung nach HGB. Diese Werte lassen sich in der Regel jedoch einfach überleiten.

Abschließende Dokumentation der Ergebnisse

Nach der Durchführung des Impairment Tests erstellen die Berater der WTS Advisory für Sie eine angemessene Dokumentation, die sowohl den Anforderungen Ihres Wirtschaftsprüfers entspricht, als auch einem etwaigen späteren Enforcement Verfahren durch die BaFin standhält.

Treten Sie mit uns in Kontakt

Wir besprechen mit Ihnen gerne Ihre Fragen und aktuellen Herausforderungen!

Weitere Themen, die Sie interessieren könnten

Ihr Kontakt zu uns

Sie haben Fragen zu unseren Services oder der WTS Advisory? Wir freuen uns auf Ihre Nachricht oder Ihren Anruf!