Unternehmensbewertung

Für die Bewertung eines Unternehmens oder Unternehmensteils gibt es ganz unterschiedliche Anlässe. In den meisten Fällen geht es um den Übertrag von Unternehmensteilen und den entsprechenden Kaufpreis dafür, so zum Beispiel bei einem Unternehmenserwerb oder -verkauf, bei der Abfindung von Minderheitsaktionären sowie beim Ausscheiden von Gesellschaftern. Bei nicht transaktionsbezogenen Unternehmensbewertungen handelt es sich meist um steuerliche oder familienrechtliche Auseinandersetzungen beziehungsweise Abfindungen, gelegentlich auch Kreditwürdigkeitsprüfungen. Bei M&A-Transaktionen der betriebswirtschaftlichen Beratung zwischen Unternehmen gibt es subjektive Komponenten der Bewertung, zum Beispiel müssen Synergien des Käufers in der Bewertung berücksichtigt werden. Für alle anderen Fälle beziehungsweise nicht transaktionsbezogenen Unternehmensbewertungen wird in der Regel der objektive Unternehmenswert gemäß IDW S 1 berechnet, ein Stand alone-Wert.

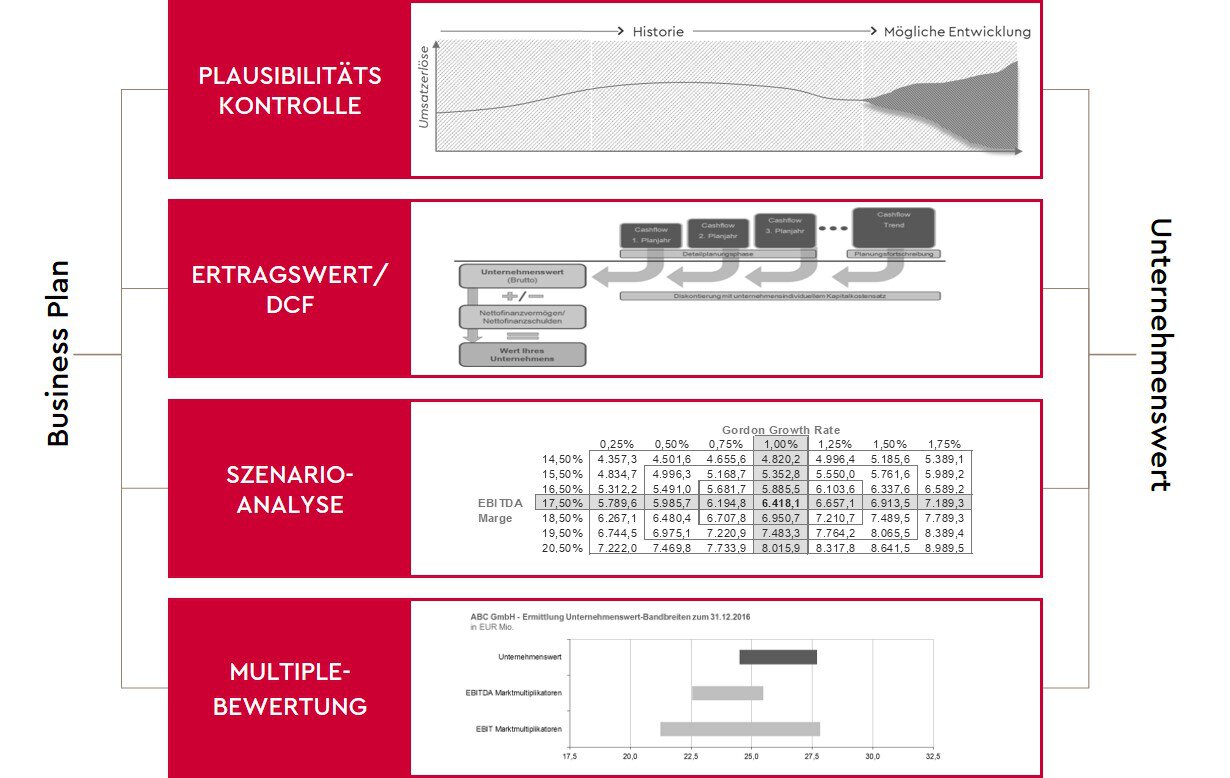

Plausibilitätskontrolle der Unternehmensplanung

Auf Basis von Vergangenheitsdaten sowie anhand des Preis-/Mengengerüsts der Produkte oder Dienstleistungen kontrollieren wir Ihre Unternehmensplanung auf Plausibilität. Mittels Analystenschätzungen und Marktdaten vergleichbarer Unternehmen plausibilisieren wir Ihre Geschäftsplanung und leiten daraus eine Bandbreite des Umsatzwachstums und der Margen ab, in der sich Ihr Unternehmen regelmäßig bewegen sollte. Wir erläutern Ihnen die Annahmen, die unseren Berechnungen zu Grunde liegen. Sofern kein Business Plan oder nur eine GuV-Planung vorhanden ist, unterstützen wir Sie gerne bei der Erstellung ebenso wie bei der Synergieplanung für eine bevorstehende M&A-Transaktion.

Discounted Cashflow-/Ertragswertverfahren (DCF-Bewertung)

Im Herzstück der Bewertung überführen wir die Unternehmensplanung in ein entsprechendes Bewertungsverfahren. Wir leiten aus der Planung die Zahlungsströme ab, ermitteln den Kapitalkostensatz, den sogenannten Terminal Value und letztlich den Unternehmenswert. Als Standard verwenden wir dabei das WACC-Verfahren – sofern der Wunsch besteht, wenden wir jedoch auch die Ertragswertmethode oder andere Methoden an. Richtig angewendet führen diese Methoden bei gleichen Annahmen zum gleichen Ergebnis und sind die wissenschaftlich anerkanntesten wie auch in der Praxis verbreitetsten. Strukturell vollkommen anders ist die Berechnung des sogenannten Substanzwerts welcher in der Praxis nur in besonderen Situationen benötigt wird.

Sensitivierung

In Ihrer Unternehmensplanung versuchen wir mit Ihrer Hilfe die zukünftige, erwartete Entwicklung Ihres Unternehmens abzubilden. Solche Prognosen unterliegen, je nach Branche, einem unterschiedlichen Ausmaß an Unsicherheit. Um die Auswirkungen einer anderen Entwicklung auf den Unternehmenswert sowie auch Schätzfehler für Sie transparent zu machen, errechnen wir für die wichtigsten Parameter der Bewertung entsprechende Sensitivitäten.

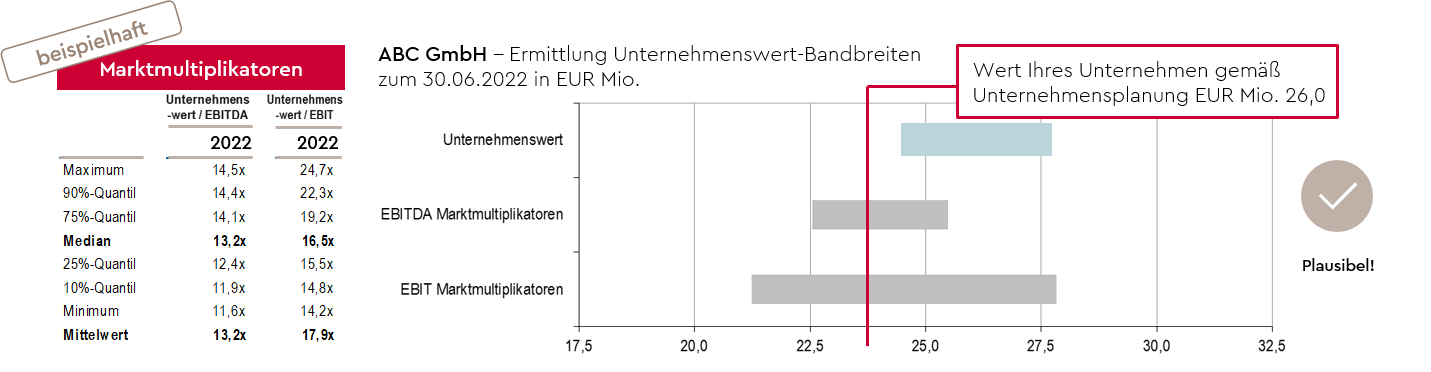

Multiple-Bewertung/Multiplikatorverfahren

Die finale Plausibilisierung des Ergebnisses erfolgt durch die Bewertung mit Marktmultiplikatoren. Auf Basis von Aktienkursen und M&A-Transaktionen vergleichbarer Unternehmen leiten wir EBITDA (Gewinn/Verlust vor Zinsen, Steuern und Abschreibungen), EBIT (Gewinn/Verlust vor Zinsen und Steuern) oder andere, branchenspezifische Multiplikatoren ab, welche – verwendet auf die entsprechende Kennzahl Ihres Unternehmens – eine Grobschätzung des Wertes Ihres Unternehmens darstellen. Der im Rahmen der DCF-Bewertung ermittelte Unternehmenswert sollte innerhalb der Bandbreite der Multiples liegen, auch wenn beide Bewertungsverfahren sehr unterschiedlichen Ansätzen folgen.

Zum Schluss werden die Schritte der Unternehmensbewertung für Sie in einem umfassenden Bewertungsgutachten gemäß IDW S 1 dokumentiert. Ihr Kaufpreis ist damit durch eine Expertenmeinung unterlegt. Ihr Nachkommen in Bezug auf die Sorgfaltspflichten eines Entscheiders ist Jahre später noch nachvollziehbar.

Ansprechpartner

Wir besprechen mit Ihnen gerne Ihre Fragen und aktuellen Herausforderungen!

Ihr Kontakt zu uns

Sie haben Fragen zu unseren Services oder der WTS Advisory? Wir freuen uns auf Ihre Nachricht oder Ihren Anruf!