IRRBB – Zinsänderungsrisiken im Bankbuch

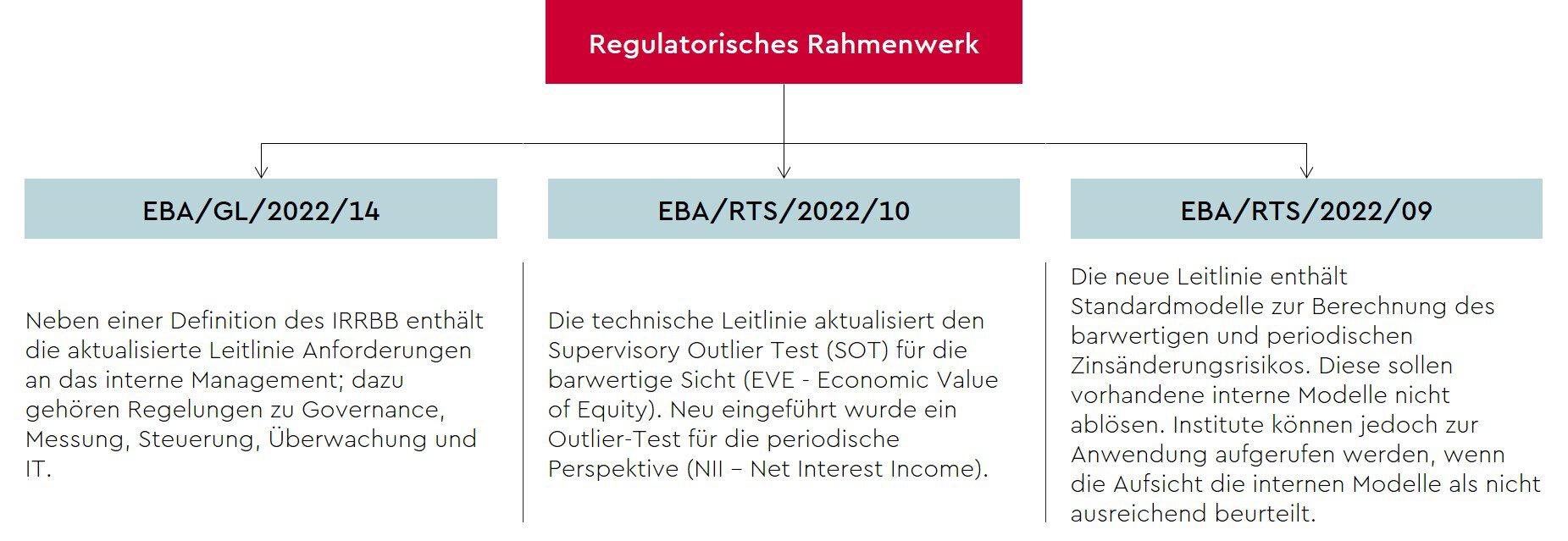

Mit der Leitlinie (EBA/GL/2022/14) hat die Europäische Bankenaufsichtsbehörde (EBA) am 20. Oktober 2022 einen neuen Standard für die Überwachung und Steuerung des Zinsänderungsrisikos im Bankbuch (Interest Risk in the Banking Book – IRRBB) veröffentlicht. Der Standard löst damit die seit 2018 geltenden Leitlinien (EBA/GL/2018/02) ab, welche bislang die Regelungen für Zinsrisiken im Bankbuch enthielt. Im Zuge dieser neuen Regelungen hat die EBA ergänzende technische Leitlinien veröffentlicht:

Messung & Steuerung von Zinsrisiken nach IRRBB

Die Leitlinie unterscheidet zwei Kenngrößen für die Messung und Steuerung von Zinsrisiken:

- Barwertige Perspektive (EVE-Ansatz): Hier liegt der Fokus auf der Änderung des Barwertes der zinstragenden Aktiv-, Passivgeschäfte und außerbilanziellen Positionen des Bankbuches bei geändertem Zinsniveau. Der Barwert beziehungsweise Marktwert wird für nicht-derivative Produkte in der Regel durch die Diskontierung zukünftiger erwarteter Zahlungsströme ermittelt. Der Betrachtungshorizont ist unendlich, somit werden sämtliche Zahlungsströme bis zum Geschäftsende berücksichtigt. Die Berechnung beziehungsweise Bewertung erfolgt unter einer Roll-off Balance Sheet-Annahme, das heißt, dass auslaufendes Geschäft nicht ersetzt wird.

- Ertragsorientierte Perspektive (Net Interest Income-Ansatz): Im Zentrum steht hier die Veränderung des Zinsergebnisses im engeren Sinne (Net Interest Income (NII)) unter Einbezug von Marktwertänderungen, die sich entweder in der GuV (IFRS: FVTPL) oder auch direkt im Eigenkapital (IFRS: FVOCI) niederschlagen können. Der NII-Ansatz untersucht die negativen Auswirkungen der Zinsänderung auf das periodische Zins- beziehungsweise zinsinduzierte Ergebnis. Die Berechnung muss gegebenenfalls unter einer so genannten dynamischen Bilanzentwicklung erfolgen. Dies macht auch die Modellierung von Neugeschäft einschließlich fiktiver Schließung der Bilanz erforderlich.

Verschiedene Zinsrisiko-Arten

Im Sinne der Zinsrisiken unterscheidet der Standard zwischen den folgenden Formen:

- Gap Risk: Risiken in Bezug auf Inkongruenzen zwischen der Laufzeit und der Zinsanpassung von Aktiva und Verbindlichkeiten sowie außerbilanzielle kurz- und langfristige Positionen (Zinsanpassungsrisiko) beziehungsweise Risiken bei Änderungen der Steigung und der Form der Zinsstrukturkurve (Zinsstrukturkurvenrisiko).

- Basis Risk: Risiken bei der Absicherung eines Zinsänderungsrisikos durch eine Risikoposition, die unter leicht unterschiedlichen Konditionen neu bewertet wird.

- Option Risk: Risiken bei Optionen, einschließlich eingebetteten Optionen, wie zum Beispiel der Verkauf von festverzinslichen Produkten durch Verbraucher, wenn sich die Marktzinsen ändern.

Die deutsche Bankenaufsicht hat die Anforderungen der EBA-Leitlinie mit der 8. Novelle in ihre „Mindestanforderungen an das Risikomanagement bei Kreditinstituten“ aufgenommen.

Unterstützung der WTS Advisory bei IRRBB

Die WTS Advisory unterstützt Sie und Ihr Unternehmen bei der Analyse Ihres aktuellen Systems zur Messung und Steuerung des Zinsrisikos im Bankbuch, der Identifikation von Lücken zu den neuen aufsichtsrechtlichen Anforderungen, der Konzeption geeigneter Anpassungsmaßnahmen sowie der Umsetzungsbegleitung.

Bei Interesse und für Fragen stehen wir Ihnen gerne zur Verfügung.

Ihr Kontakt zu uns

Sie haben Fragen zu unseren Services oder der WTS Advisory? Wir freuen uns auf Ihre Nachricht oder Ihren Anruf!